相続税法上、路線価は公示価格の80%程度とされていますが、相続財産のうちに土地等の占める割合が多い人にとっては、土地等の価額そのものが高額ですので大変な税負担になります。しかし、土地等はその利用状況によりさらに評価減を受けることができます。

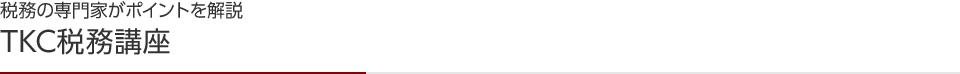

【例】所有土地の上にアパート・マンションを建築した場合

相続税評価の上で、その敷地の利用区分が更地(自用地)から貸家建付地に変わり、更地の場合より20%~30%程度相続税評価額の引下げを図ることができます。宅地などは更地での評価額そのものが高額ですから評価減による減額金額も大きく、課税価格の引下げに効果的です。

建物の相続税評価額は固定資産税評価額に相当する金額で評価されます。また、貸家についてはさらに借家権(30%)の割合を控除します。

固定資産税評価額は建物の建築価額の5~6割程度の評価額が目安となりますので、例えば建築価額1億円の賃貸住宅を新築すると、相続税評価額は借家権割合を控除して約4,000万円程度となり、6,000万円程度の評価差額が期待できます。

![[図解]](/library/shm-keiei/asset_guide/tax_courses/img/img_effect02_sec02_02_20210520.png)

- ●借入金があるから相続税が安くなるのではない

- アパート・マンション建築による相続税の軽減効果はアパート・マンションの建築価格と相続税評価額との開差を活用することにより生じます。そのため、アパート・マンション建築資金について自己資金で賄っても借入金によっても相続税の軽減効果は同じです。

【例】

- ●5,000万円を借り入れて5,000万円でアパート・マンションを建築した場合

相続税の計算においては、5,000万円の借入金は5,000万円のマイナス財産として評価されますが、アパート・マンションは約2,000万円程度に評価され、時価ベースでは正味財産の増減はないものの、相続税評価額ベースでは3,000万円正味財産が減少し、結果として相続税額が軽減されることとなります。 - ●自己資金で行った場合

5,000万円の現預金が減少し、相続税評価額2,000万円のアパート・マンションが増加することになり、借入金で行った場合と同様に相続税の節税効果が期待できます。

- ●5,000万円を借り入れて5,000万円でアパート・マンションを建築した場合

| 時価 | 相続税評価額 | |

|---|---|---|

| 土地(自用地) | 100 | 80 |

| 土地(貸家建付地) | 100 | 65 |

| 建物(自用) | 100 | 60 |

| 建物(貸家) | 100 | 40 |

| 現預金 | 100 | 100 |

| 借入金 | △100 | △100 |

宅地の価額は、1筆単位で評価するのではなく、1画地の宅地(利用の単位となっている1区画の宅地をいいます)ごとに評価します。

たとえば、貸家建付地(貸家の敷地の用に供されている宅地をいいます)を評価する場合において、貸家が数棟あるときには、原則として、各棟の敷地ごとに1画地の宅地とします。

アパート等を建築する場合、以下のような事例では建物の時価と相続税評価額の差による相続税の軽減効果だけでなく、土地の相続税評価額も相当額軽減されます。

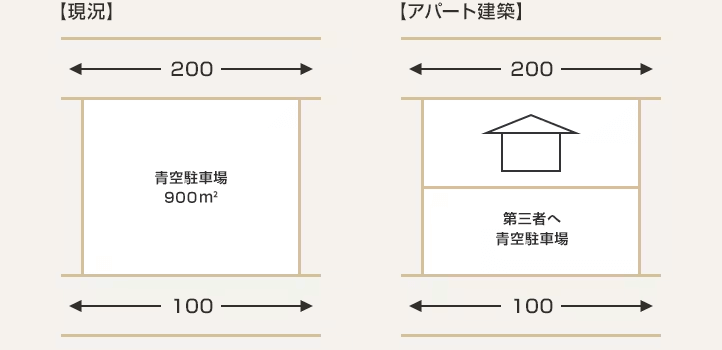

【設例1:青空駐車場として利用している土地にアパートを建築する場合】

(1)アパート建築前

(20万円+10万円×0.02)×900m²=18,180万円

- ※三大都市圏以外の地域に所在し、全体面積が1,000m²未満であるため、地積規模の大きな宅地の評価の適用を受けることはできません。なお、普通住宅地区における二方路線影響加算率は「0.02」とされています。その他の補正はないものと仮定します。

(2)アパート建築後

- ① 20万円×450m²×(1-0.5×0.3×100%)=7,650万円

- ② 10万円×450m²=4,500万円

- ③ ①+②=12,150万円

宅地の評価単位は、20万円の路線価に面する宅地(貸家建付地)と、10万円の路線価に面する宅地(自用地)の二つに区分して評価します。また、貸家の敷地の用に供されている宅地は「貸家建付地」として「自用地としての価額-自用地としての価額×借地権割合×借家権割合×賃貸割合」として評価されます。

アパートを建築することによって、その宅地の評価額は6,030万円(=18,180万円-12,150万円)が軽減されます。さらに、アパートの建物の時価と相続税評価額の差額も相続税の軽減に大きく役立ちます。

【設例2:地積規模の大きな宅地に該当しない土地にアパートを建築する場合】

地積規模の大きな宅地とは、三大都市圏においては500m²以上の地積の宅地、三大都市圏以外の地域においては1,000m²以上の地積の宅地をいいます。

※ 地積規模の大きな宅地に関する詳細は、別ページ『地積規模の大きな宅地の評価』をご参照ください。

「地積規模の大きな宅地の評価」の対象となる宅地は、路線価地域に所在するものについては、地積規模の大きな宅地のうち、「普通商業・併用住宅地区」及び「普通住宅地区」に所在するものとなります。

そのため、評価対象となる宅地が中小工場地区などに該当すると「地積規模の大きな宅地の評価」を適用することができません。

地積規模の大きな宅地を適用する場合の正面路線価は、路線価に各路線の地区に適用される奥行価格補正率を乗じて計算した金額の高い路線で判定します。

また、正面路線の地区区分が2以上ある場合には、その宅地の全部がその宅地の過半の属する用途地域に所在するものと判定します。

地積規模の大きな宅地の地積は、土地の評価単位によって異なりますので、判定に留意しておかなければなりません。

そこで、中小工場地区と普通住宅地区にわたる土地の上にアパートを建築した場合のその土地の相続税の軽減効果を設例で確認します。

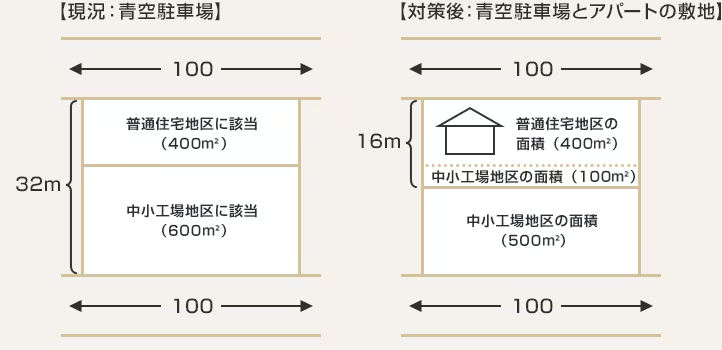

【設例2-1:正面路線価と二方路線とで地区が異なる場合の判定】

(1)アパート建築前

- ① 正面路線価の判定

- 普通住宅地区 10万円×0.93(奥行価格補正率)=9.3万円

- 中小工場地区 10万円×1.00(奥行価格補正率)=10万円

∴ 中小工場地区として判定

- ※奥行価格補正率は、普通住宅地区は、10m以上24m未満の場合は1.0、32m以上36m未満の場合は0.93、中小工場地区は、20m以上60m未満の場合は1.0、16m以上20m未満の場合は0.99とされています。

- ② 評価額

(10万円+10万円×0.02(二方路線影響加算率))×1,000m²=10,200万円

- ※中小工場地区における二方路線影響加算率は「0.02」とされています。その他の補正はないものと仮定します。

(2)アパート建築後

- ① 青空駐車場(中小工場地区)

10万円×0.99(奥行価格補正率)×500m²=4,950万円

- ② アパートの敷地部分(地積規模の大きな宅地に該当)

10万円×500m²×0.8(※)=4,000万円

4,000万円×(1-0.5×0.3×100%)=3,400万円

- ※規模格差補正率(500m²×0.95+25)÷500m²×0.8=0.8

- ③ ①+②=8,350万円

現況のままでは、中小工場地区の宅地の面積が全体の過半であることから、地積規模の大きな宅地に該当しません。しかし、アパートを建築することによって、宅地の評価単位は、二つに区分して評価することになり、アパートの敷地部分は、全体面積(500m²)に占める普通住宅地区の面積(400m²)が過半となり、地積規模の大きな宅地の評価を適用することができます。

また、貸家の敷地の用に供されている宅地は「貸家建付地」として「自用地としての価額-自用地としての価額×借地権割合×借家権割合×賃貸割合」として評価されます。

アパートを建築することによって、その宅地の評価額は1,850万円(=10,200万円-8,350万円)が軽減されます。

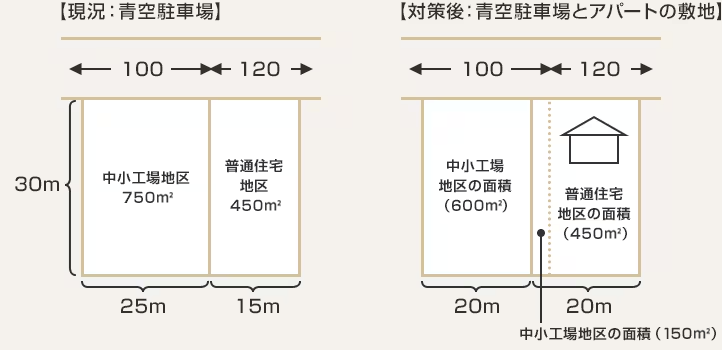

【設例2-2:正面路線が2以上の地区にわたる場合の判定】

(1)アパート建築前

- ① 路線価の加重平均

(10万円×25m+12万円×15m)÷(25m+15m)=10.75万円

- ② 評価額

10.75万円×1,200m²=12,900万円

正面路線の地区区分が中小工場地区と普通住宅地区にわたる設例のような場合には、その宅地の全部がその宅地の過半の属する用途地域に所在するものと判定します。

そのため、現況においては、中小工場地区の面積が全体の過半にわたるため、地積規模の大きな宅地によって評価することはできません。

(2)アパート建築後

- ① 青空駐車場(中小工場地区)

10万円×600m²=6,000万円

- ② アパートの敷地部分(地積規模の大きな宅地に該当)

- 路線価の加重平均

(10万円×5m+12万円×15m)÷(5m+15m)=11.5万円 - 奥行価格補正率

11.5万円×0.95(※)=10.925万円- ※28m以上32m未満の場合の奥行価格補正率・・・0.95

- 地積規模の大きな宅地

10.925万円×0.79(※)=86,307円- ※規模格差補正率(600m²×0.95+25)÷600m²×0.8=0.79

- 貸家建付地

86,307円×600m²×(1-0.5×0.3×100%)=44,016,570円

- 路線価の加重平均

- ③ ①+②=104,016,570円

対策後は、アパート建築したことにより、評価単位が二つに分割され、アパートの敷地部分は普通住宅地区の割合が過半(450m²/600m²)となることから、地積規模の大きな宅地として評価することができます。

アパートを建築することによって、その宅地の評価額は約2,498万円(≒12,900万円-約10,402万円)軽減されます。さらに、アパートの建物の時価と相続税評価額の差額も相続税の軽減に大きく役立ちます。

※本サイトに掲載の内容は、令和7年6月現在の法令に基づき作成しております。