特定生産緑地制度の創設等に伴い、平成30年度税制改正において農地等に係る相続税等の納税猶予制度及び固定資産税等の課税について、次のような見直しが行われました。

(1)相続税等の納税猶予制度の特例適用農地の対象追加

次の2つの農地が農地等に係る相続税・贈与税の納税猶予の適用対象に加えられました。

| 特定生産緑地である農地等 | |

| 三大都市圏の特定市の田園住居地域内の農地 |

なお、特定生産緑地の指定(又は特定生産緑地の指定の期限の延長)がされなかった生産緑地については、現に適用を受けている納税猶予に限り、その猶予が継続されます。

(2)生産緑地の貸付けに対する相続税の納税猶予制度の適用

農地等に係る相続税の納税猶予は、原則として自ら営農していない貸付け農地には適用することができませんでした。改正により、次のような貸付けがされた生産緑地についても農地等に係る相続税の納税猶予の適用対象とされました。

| 都市農地の貸借の円滑化に関する法律に規定する認定事業計画に基づく貸付け | |

| 都市農地の貸借の円滑化に関する法律に規定する特定都市農地貸付けの用に供されるための貸付け | |

| 特定農地貸付けに関する農地法等の特例に関する法律(以下「特定農地貸付法」という。)の規定により地方公共団体又は農業協同組合が行う特定農地貸付けの用に供されるための貸付け | |

| 特定農地貸付法の規定により地方公共団体及び農業協同組合以外の者が行う特定農地貸付け(その者が所有する農地で行うものであって、都市農地の貸借の円滑化に関する法律に規定する協定に準じた貸付協定を締結しているものに限る。)の用に供されるための貸付け |

(3)三大都市圏の特定市以外の生産緑地に係る営農継続要件の見直し

三大都市圏の特定市以外でも市街化区域内において生産緑地制度を導入している市が福岡市、長野市、金沢市、和歌山市など多くあります。 三大都市圏の特定市以外の市街化区域では生産緑地も生産緑地以外の農地も相続税の納税猶予の適用を受けることができ、納税猶予を受けた場合20年間営農を継続すると猶予税額の全額が免除となっていました。 改正により、三大都市圏の特定市以外の市街化区域内の生産緑地においては終身営農が要件となり、20年営農での免除が廃止されました。

| (2)及び(3)の改正は、平成30年9月1日以後に相続又は遺贈により取得する農地等に係る相続税について適用されています。なお、同日前に相続又は遺贈により取得した農地等について相続税の納税猶予の適用を受けている者については、選択により、(2)の適用ができることとされ、その場合には、(3)も適用されます。 |

(4)特定生産緑地等に係る固定資産税等の見直し

特定生産緑地制度の創設等に伴い、次のような措置が講じられます。

| 特定生産緑地の指定がされた農地に係る固定資産税・都市計画税は、従来どおり市街化調整区域と同様の評価とされ低い税額のままとなります。 | |

| 特定生産緑地の指定がされなかった農地及びその期限の延長をしなかった農地に係る固定資産税・都市計画税については、宅地並み課税とされます。この場合、5年間で段階的に税額を引き上げる激変緩和措置が適用されます。 |

また、都市計画法の改正に伴い、平成31年度より田園住居地域内の市街化区域農地について、300㎡を超える部分に係る土地の価額が類似宅地の価額を基準として求めた価額から造成費相当額を控除した価額の2分の1となるよう減額補正を行う評価が適用されています。

(5)令和4年(2022年)以後の生産緑地の相続税の納税猶予の取扱い

生産緑地の指定から30年経過に伴う令和4年(2022年)1月1日以後の特定生産緑地の指定を受けなかった生産緑地については、生産緑地の指定から30年経過日以後の相続開始における相続税の納税猶予の適用を受けることができなくなります。 つまり、令和4年(2022年)1月1日以後の相続開始から、三大都市圏の特定市の市街化区域では、「指定から30年経過していない生産緑地及び特定生産緑地」以外の農地(生産緑地を含む)では納税猶予の適用を受けることができなくなります。

(6)令和3年(2021年)12月31日までに相続税の納税猶予を受けている生産緑地

令和3年(2021年)12月31日まで(生産緑地の指定から30年経過前)に相続が発生し、相続税の納税猶予の適用を受けている場合には、生産緑地の指定から30年経過日以後、特定生産緑地の指定を受けていなくとも、生産緑地の買取り申出をしない限り、相続税の納税猶予の適用を継続することができます。ただし、30年経過以後の固定資産税・都市計画税は、宅地並み課税として5年をかけて大幅に増額されます。

三大都市圏の特定市の市街化区域でも、生産緑地については、農地としての固定資産税が課税され、宅地より税負担が低く抑えられています。しかし、令和4年(2022年)以後の特定生産緑地の指定を受けなかった生産緑地については、5年間で固定資産税が宅地並み課税に引き上げられますので注意が必要です。

(1)三大都市圏の市街化区域でも生産緑地は農地課税

三大都市圏の市街化区域でも、都心の住民に近郊でとれる新鮮な野菜を供給する必要があるため、生産緑地の指定を受けている農地の固定資産税評価額は農地として評価され、農地課税が行われています。次の図のように三大都市圏の特定市については、令和3年(2021年)までは市街化調整区域、生産緑地が農地課税ですが、令和4年(2022年)以後は市街化調整区域、特定生産緑地及び指定から30年経過していない生産緑地が農地課税となります。

| 令和3年(2021年)まで | 令和4年(2022年)以後 | |||||

|---|---|---|---|---|---|---|

| 市街化区域内 | 特定市街化区域農地 | 宅地並み課税 | 市街化区域内 | 特定市街化 区域農地 |

宅地並み課税 | |

| 生産緑地 | 農地課税 | 指定から30年経過して特定生産緑地の指定を受けなかった生産緑地 | 宅地並み課税※ | |||

|

農地課税 | |||||

| 市街化調整区域 | 市街化調整区域 | |||||

- ※ 5年間の激変緩和措置適用後に宅地並み課税となります。

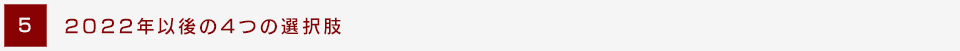

(2)生産緑地の固定資産税の具体例

次の例のような生産緑地があったとします。令和元年の税額は5,600円で、令和元年の課税標準が400,000円、令和2年の評価額が420,000円とすると、まず負担水準を計算します。令和元年の課税標準400,000円を令和2年の評価額420,000円で割った割合が95%ですから、負担調整率は1.025ということになります。令和元年の固定資産税額は5,600円ですから、これに負担調整率1.025をかけると5,740円です。一方、令和2年の評価額に1.4%の税率をかけると5,880円になります。このいずれか少ない金額、5,740円が令和2年の固定資産税ということになります。

(3)生産緑地を外れたときの固定資産税

主たる営農者の死亡、故障などによって生産緑地が解除された場合には、翌年から宅地並み課税になります(原則として、5年間の激変緩和措置があります。)。その場合には、負担調整措置はどうなるのでしょうか? この場合、評価額は当然宅地としての評価額になり、前年に課税されている負担調整となる宅地としての評価額も、課税標準もありません。したがって、負担調整のもととなる金額がありませんので、いきなりその年の評価額に税率がかけられて固定資産税が課税されます。もちろん農地として利用すれば、3分の1になる特例は適用されます。

(4)宅地としての評価額が1億円とすると

先ほどの例で、令和2年度の宅地としての評価額が1億円だと、どのくらいの固定資産税になるのでしょうか。宅地や雑種地として利用していれば、なんと140万円にもなります。また、農地として利用したとしても、466,600円になります。何らかの形で有効活用を考える必要があるでしょう。なお、別途、都市計画税(制限税率0.3%)もかかります。

(5)令和4年(2022年)以後、特定生産緑地の指定を受けなかった生産緑地の激変緩和措置

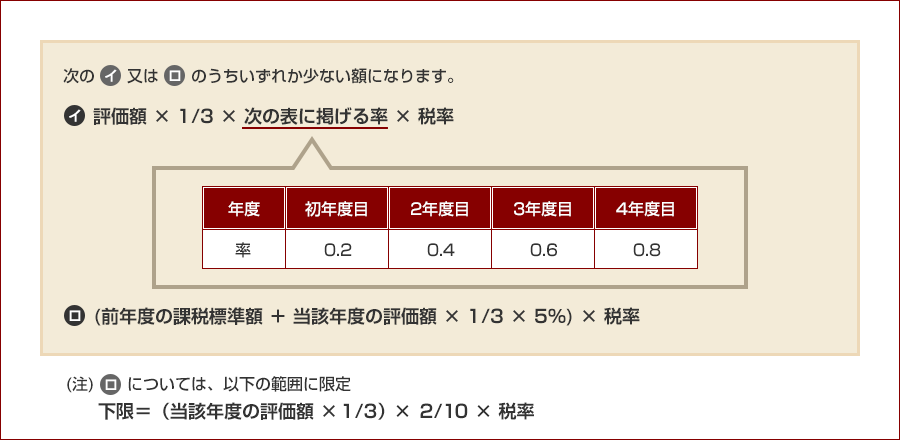

指定から30年経過した生産緑地について、特定生産緑地の指定を受けなかった場合は宅地並み課税となります。この場合、5年間の固定資産税の激変緩和措置が適用されます。これは次の算式で計算されますが、通常、1年度目は本来の固定資産税の額の20%が課税され、5年度目に本来の税額になるまで増加していきます。

生産緑地を所有している方が死亡した場合には、死亡から10か月後の相続税の申告の際に相続税の納税猶予の適用を受けるかどうかを決めなければなりません。

相続はいつ起こるか誰にもわからないのですから、事前に十分に研究して万一の時にも慌てないようにしておきたいものです。

2022年以後の生産緑地をどのようにするかを検討すると、選択肢としては主に次の4つが考えられます。

(1)生産緑地の買取りの申出を行い土地の有効活用又は売却をする

買取りの申出の要件である30年が経過すれば、市町村に買取り申出を行うことが、一つの選択肢です。三大都市圏の特定市における市街化区域の農地である生産緑地が「宅地化すべきもの」から「あるべきもの」に変更されたのですが、30年経過した時点で買取りの申出をしたものについて、その手続きが認められないことは考えにくいでしょう。

買取りの申出をされた生産緑地は、法律上は原則として市町村が買い取ることとされています。価額が折り合わない場合には収用委員会が最終的に価額を決めることとされていますが、現実には市町村の財政上の問題から3か月経過した時点で転売・転用が自由になるのが実情です。

なお、生産緑地における相続税の納税猶予はあくまで「終身営農」です。生産緑地について現に相続税の納税猶予の適用を受けている場合には、30年経過したことで可能となった買取りの申出をすると同時に相続税の納税猶予の期限が確定して猶予税額と経過利子税の全額を一時に納付する必要があります。勘違いのないようにしてください。

(2)特定生産緑地の指定を受けて10年間引き続き営農を継続

特定生産緑地の指定を受けて、従来どおりの固定資産税等の農地課税による低い負担を続け、10年経過するまで継続します。 10年経過する直前には、その後10年延長して指定を継続するかどうかを選択することが可能です。特定生産緑地の指定中にその所有者が死亡した場合には、後継者が相続して営農を継続することによって相続税の納税猶予の適用を受けることができます。 農業を継続していく場合には、特定生産緑地の指定を選択することとなるでしょう。

(3)特定生産緑地の指定を受けて市民農園等として貸借

特定生産緑地の指定を受けて、市民農園などの農地として第三者に貸借することも考えられます。この場合にも固定資産税等は農地課税で低い負担ですし、農地所有者が死亡した場合に相続税の納税猶予の適用を受けることも可能です。

(4)従来どおりの生産緑地としておく

特定生産緑地の指定を受けなかった生産緑地については、30年経過日以後いつでも買取り申出をすることができます。 しかし、指定から30年経過した生産緑地で特定生産緑地の指定を受けなかった農地は、段階的に固定資産税等が宅地並み課税となります。 また、相続税の納税猶予は、現に適用を受けている場合に限り、その猶予が継続されますが、生産緑地の指定から30年経過日以後の相続開始においては相続税の納税猶予の適用を受けることができなくなります。

※本サイトに掲載の内容は、令和4年6月現在の法令に基づき作成しております。